1. Einführung in die Problematik

Illegale Beschäftigung ist ein bedeutendes Problem auf dem Arbeitsmarkt, das zu wirtschaftlichen Verlusten und sozialer Unsicherheit führt. Die häufigste Methode zur Umgehung eines regulären Arbeitsverhältnisses ist die Beschäftigung auf selbstständiger Basis, während gleichzeitig die Merkmale einer abhängigen Arbeit erfüllt sind – bekannt als das „Švarc-System“. Dieses System verstößt gegen das Gesetz und kann zu hohen Geldstrafen und rechtlichen Konsequenzen führen.

2. Abhängige Beschäftigung vs. Selbstständigkeit

Der Hauptunterschied zwischen abhängiger Beschäftigung und selbstständiger Tätigkeit liegt im Grad der Eigenständigkeit des Arbeitnehmers.

Merkmale einer abhängigen Beschäftigung gemäß dem Arbeitsgesetzbuch:

- Ein Verhältnis von Über- und Unterordnung,

- Die Arbeit wird unter der Leitung des Arbeitgebers und nach dessen Anweisungen ausgeführt,

- Der Arbeitnehmer arbeitet zu einer festgelegten Arbeitszeit und an einem bestimmten Ort,

- Der Arbeitgeber trägt die Verantwortung für die Arbeitsergebnisse und das unternehmerische Risiko,

- Der Arbeitgeber stellt Arbeitsmittel, Verpflegungsgutscheine und weitere Sozialleistungen bereit.

Merkmale der Selbstständigkeit (Gewerbetreibender/Freiberufler):

- Der Unternehmer entscheidet selbst über die Art, Zeit und den Ort der Arbeitsausführung,

- Der Unternehmer trägt das unternehmerische Risiko und haftet für die Ergebnisse seiner Arbeit,

- Der Unternehmer stellt seine eigenen Arbeitsmittel und Werkzeuge bereit,

- Der Unternehmer hat keinen Anspruch auf Urlaub, Krankengeld, Verpflegungszuschüsse oder andere Sozialleistungen,

- Die Vergütung erfolgt auf Grundlage der erbrachten Leistung oder Dienstleistung und nicht als festes Gehalt.

3. Das Švarc-System – Illegale Beschäftigung auf selbstständiger Basis

Das Švarc-System ist eine illegale Form der Beschäftigung, bei der ein Arbeitsverhältnis formal als handelsrechtlicher Vertrag (z. B. Kooperationsvertrag oder Mandatsvertrag) ausgestaltet wird, in Wirklichkeit jedoch eine abhängige Beschäftigung vorliegt. Der Arbeitgeber umgeht auf diese Weise Sozialversicherungs- und Steuerpflichten und verschafft sich einen unlauteren Wettbewerbsvorteil.

Indikatoren des Švarc-Systems:

- Der Arbeitnehmer erbringt seine Tätigkeit ausschließlich für einen Arbeitgeber,

- Der Arbeitnehmer nutzt betriebliche Arbeitsmittel und Räumlichkeiten und ist in das Unternehmen integriert,

- Der Arbeitnehmer erhält ein regelmäßiges, festes monatliches Entgelt,

- Der Arbeitnehmer hat eine festgelegte Arbeitszeit und folgt den Anweisungen des Arbeitgebers,

- Der Arbeitnehmer hat keine Möglichkeit, Aufträge abzulehnen oder für andere Kunden zu arbeiten,

- Der Arbeitnehmer ist in interne Verwaltungssysteme integriert, wie festangestellte Mitarbeiter.

Dieses System ist nach dem tschechischen Unternehmer Miroslav Švarc benannt, der in den 1990er Jahren seine Angestellten entließ und sie zwang, als Selbstständige für ihn weiterzuarbeiten, um Arbeitgeberpflichten zu umgehen.

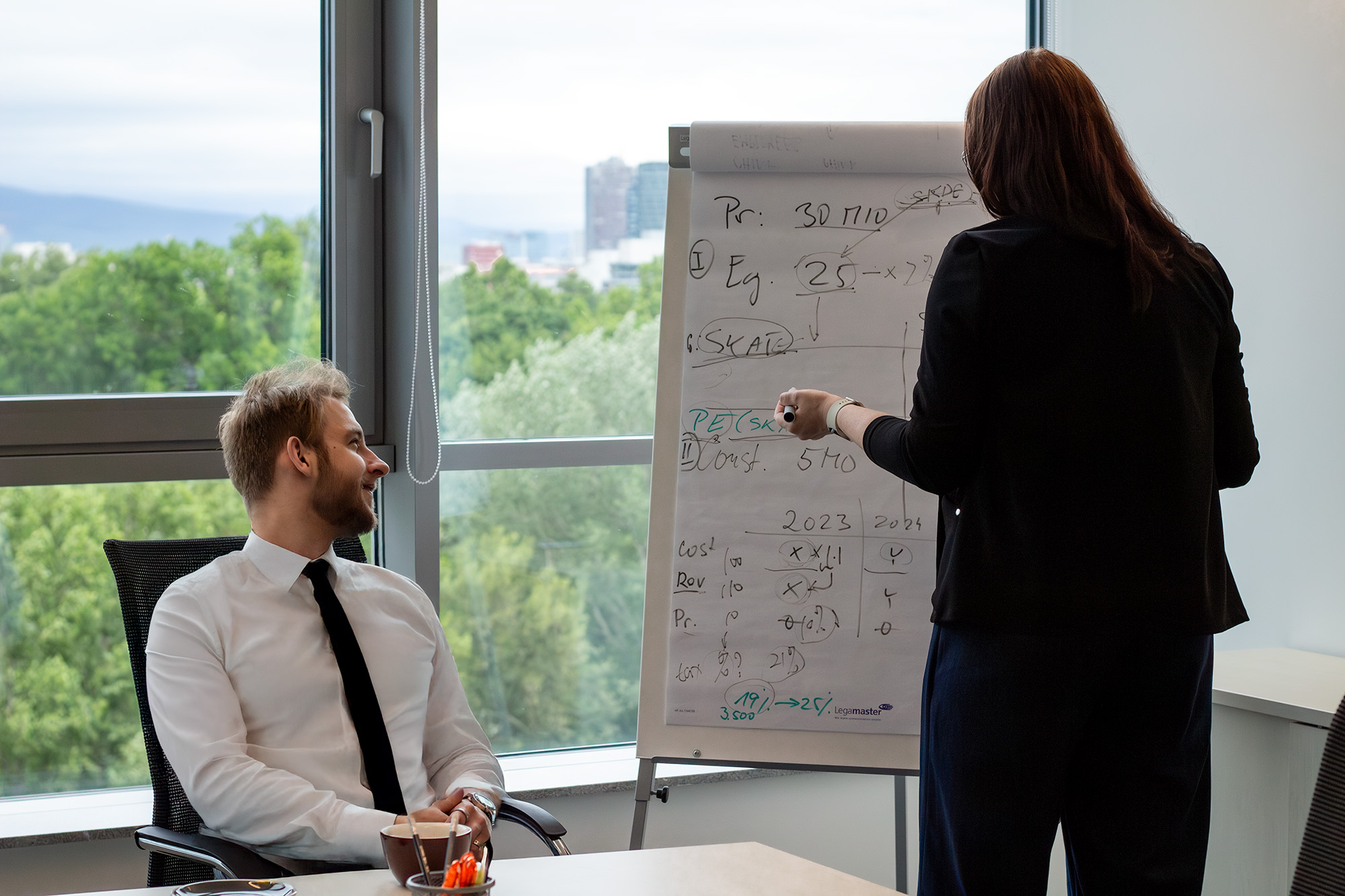

4. Sanktionen für illegale Beschäftigung

Die Einhaltung arbeitsrechtlicher Vorschriften unterliegt Kontrollen durch die Arbeitsinspektionen. Darüber hinaus können auch das Ministerium für Arbeit, Soziales und Familie der Slowakischen Republik, Sozial- und Krankenversicherungsbehörden sowie Steuerämter Inspektionen durchführen.

Arbeitgebern drohen folgende Strafen:

- Eine Geldstrafe von 2.000 EUR bis 200.000 EUR,

- Nachzahlungen für Sozial- und Krankenversicherungsbeiträge,

- Ausschluss von öffentlichen Aufträgen und Förderungen,

- Strafrechtliche Verantwortung im Falle wiederholter Verstöße.

5. Wie kann illegale Beschäftigung vermieden werden?

Damit Arbeitgeber nicht gegen das Gesetz verstoßen, sollten sie:

- Arbeitnehmer mit einem regulären Arbeitsvertrag einstellen, wenn sie eine abhängige Tätigkeit ausüben,

- Selbstständigen erlauben, auch für andere Kunden zu arbeiten,

- Selbstständige nicht zur Einhaltung fester Arbeitszeiten zwingen und keine internen Weisungen für sie erlassen,

- Geschäftsverträge mit Selbstständigen so gestalten, dass sie keine Merkmale abhängiger Arbeit enthalten.

6. Fazit

Das Švarc-System und illegale Beschäftigung stellen ein ernsthaftes Problem auf dem Arbeitsmarkt dar, das zu Verstößen gegen Arbeitnehmerrechte und Verlusten bei Sozialversicherungsbeiträgen führt. Eine sorgfältige Kontrolle der Arbeitsverhältnisse und die Einhaltung gesetzlicher Vorgaben sind entscheidend, um ein faires Geschäftsumfeld zu gewährleisten und Arbeitnehmer zu schützen.

Falls Sie Zweifel an der korrekten Gestaltung von Arbeitsverhältnissen haben, empfehlen wir eine Beratung durch Experten für Arbeitsrecht und Steuern.

Seien Sie der Erste, der von den neuesten Informationen aus der Welt der Steuern, der Rechnungslegung und der Wirtschaftsprüfung erfährt